旧事回顾

上次我们针对一个有代表性的上海三口之家的财务状况进行了大致的分析,并且针对他们未来的重要支出:教育、养老与重大疾病分别做了需求分析。针对教育部分,我们还讨论了教育账户管理的前部分:投入端的策略分析。我们分别给出了假定账户收益为5%、7%与10%的情况下,投入端的资金安排方式。本文我们讨论教育账户管理的后部分:投资安排。

简略的回顾一下教育账户的理财目标: 为15年后孩子可能出国接受大学教育准备月104万的资金。

投资端的思考

在投入端,我们层提出的三组不同的可能方案。以下,我们结合投入端的方案和投资端可能采取的手段来对应一一分析。

第一方案组:充足的资金投入伴随稳健型投资选择

| 投入期 | 每期投入 | 基准收益率 | 可接受收益率 |

|---|---|---|---|

| 14年 | 5万每年 | 5% | 3% |

| 10年 | 6.5万每年 | 5% | 3% |

| 5年 | 11万每年 | 5% | 4% |

因为我们在投入端比较充足,因此对于投资端的要求就相对宽松。一个比较简单的方案是选择带有最低收益保障的年金型保险。比当前市面上常见的年金型的保险,都会有最低收益保障,有的高达3.5%。当前的收益率基本维持在5-6%之间。 解释一下这类型年金保险的背后的工作机制。保险公司在收到客户的保险本金后,将资金集合起来,通过他们自己的或者委外的FOF(基金的基金)投资团队,将资金投向经过选择的市场上的各类型基金,形成一个基金的组合,做到收益与风险的平衡。这样的机制实际上类似于代客理财。当然保险公司会扣除必要的手续费和截留利润,剩余部分成为它返还给你的收益,当前在5-6%之间。所以市场年景好的时候,返还的收益率会高一些;市场年景差的时候,返还的收益率会低一些,当然至少有一个保障收益,哪怕保险公司暂时亏钱,也是要保障的。 这组方案中,你究竟具体的安排14、10或者5年的投入期,需要与你的理财顾问联系,看看市场上存在的保险产品的匹配关系。 当然,你也可以不选择保险。如果自己做投资的话,信用债是一个相对安全一点,同时收益水平还可以的投资对象。与此相类似的是购买债券型基金,大致会有0.3-0.6%的费用支出。但是需要提请注意的是,信用债不是完全没有风险。具体风险如下:

| 投入期 | 每期投入 | 完全覆盖率 | 补充覆盖率 |

|---|---|---|---|

| 14年 | 5万每年 | 86.8% | 98.3% |

| 10年 | 6.5万每年 | 88.6% | 99.6% |

| 5年 | 11万每年 | 67.9% | 93.6% |

此处,完全覆盖率指的是教育金账户完全能够支持所需教育金的可能性,而补充覆盖率是指教育账户可能缺部分资金,但缺口在一年收入结余一半(8.8万)以内的可能性。(注明:本次计算使用了2009年至今的信用债市场指数收益进行历史仿真。)

并不是推荐,纯属好奇,如果将第一方案组的投入资金都投资于沪深300指数(股市),那么会有什么样的结果呢?

| 投入期 | 每期投入 | 完全覆盖率 | 补充覆盖率 |

|---|---|---|---|

| 14年 | 5万每年 | 54% | 58.6% |

| 10年 | 6.5万每年 | 52.8% | 57.4% |

| 5年 | 11万每年 | 51.5% | 55.2% |

虽然在幸运的年费会获得比较诱人的收益率,但是总体来看只有不超过55%的可能教育金账户能够完全支付未来的教育支出,即便考虑最后追加不超过8.8万资金的情况下,也只有不超过60%的机会能够支付完所需教育支出。另外一个方面是,如果幸运的话,教育金的结余会比较大。因此这一个投资方案是比较冒进型的。

我们需要明白第一方案组是投入端最为充裕的方案组,对应着稳健型的理财需求。因此之前计算的投资沪深300指数的冒进型的方案是不可取的。投资信用债的方案,除了5年期那一组,其他能够保证补充覆盖率大于95%,基本可以接受。但是比较起来,购买年金型保险是最为稳健的投资端选择

第二方案组:干涸的资金投入导致激进型投资选择

| 投入期 | 每期投入 | 基准收益率 | 可接受收益率 |

|---|---|---|---|

| 14年 | 3万每年 | 10% | 9% |

| 10年 | 3.8万每年 | 10% | 8.7% |

| 5年 | 6.5万每年 | 10% | 8.5% |

这一组投入方案首先假设了能够获得不低于8.5%的年投资回报。而现实的情况是市场没有提供这样的投资机会。如果我们依旧按照这样的资金投入,选择投资沪深300指数,可能出现的情况如下:

| 投入期 | 每期投入 | 完全覆盖 | 补充覆盖 |

|---|---|---|---|

| 14年 | 3万每年 | 21.6% | 24.9% |

| 10年 | 3.8万每年 | 25.4% | 28.6% |

| 5年 | 6.5万每年 | 25.3% | 28.6% |

完全不是一个可靠的解决方案。当然你可以假定你能够比市场“聪明”一些。基金经理们掌控着大量的资金,有买房卖方大量的行业分析员为其服务,部分基金经理们甚至与上市公司高管有较强的私人联系。因此,如果说市场上真有“聪明”的资金的话,他们应该算是代表性一批。

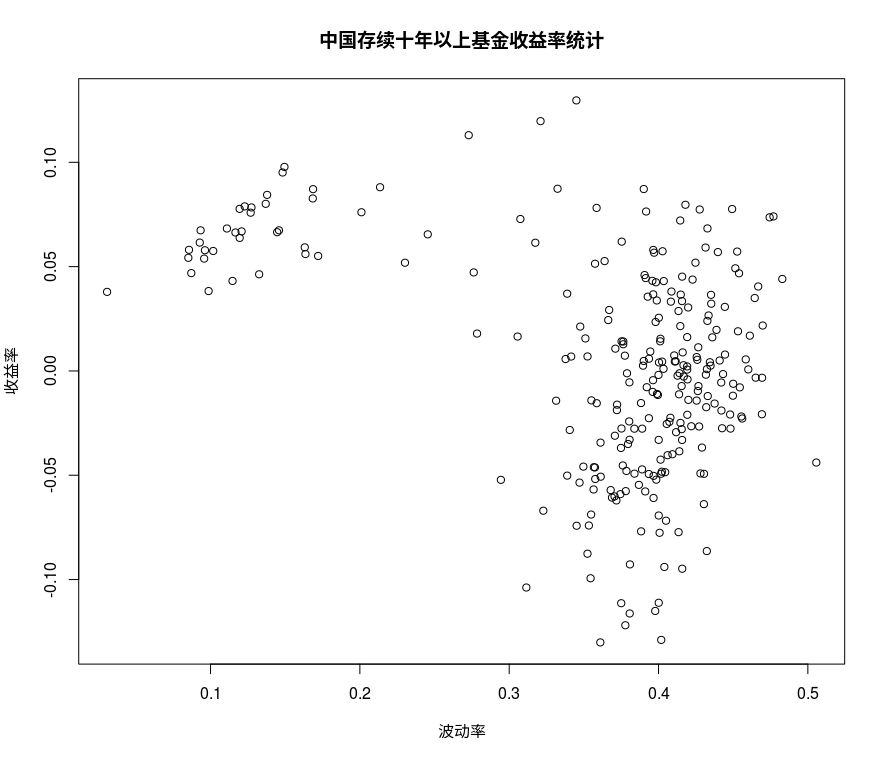

除开债券基金,在所有存续年限大于10年的317个基金中,最好风险收益比的基金年均收益率9.78%,波动率14.9%。

我们不妨考虑将教育金账户的资金投入到以下产品构成的投资组合:

- 最好风险收益比的基金,年化收益率9.78%,波动率14.9%;

- 信用债,年化收益率5.29%,波动率2.46%;

- 如需借款,借款利率固定为7%。

我们计算所有可能的由以上投资资产构成投资组合,教育金账户的完全覆盖率与投资组合中基金账户的权重之间的关系由下图展示。

从上可知如用教育金账户作为抵押借出账户总额度66%的资金(借款利率7%),进行带杠杆的投资,那么我们有可能获得49.3%的完全覆盖率。但是必须要清楚,使用杠杆投资,虽然可以提高完全覆盖率,但是一旦投资失利,形成的负债缺口是极大的。

总而言之,在教育账户投入资金十分有限的情况下,即便我们假定能够做到跟市场上长线投资表现最优异的基金一样好,而且能以7%借得所需额外资金的情况下,教育金账户最终对于未来教育支出的覆盖率仍然不足50%。所以,第二方案组,由于投入端的不足基本不可行。

第三方案组:稍微紧手的资金投入导致复杂的投资组合博更高的完全覆盖率

从之前的讨论可知,第一方案组,由于投入端准备的资金充足,在投资端可以从容而行,几乎完全保障未来的教育支出无虞;第二方案组,由于资金不足,即便我们使出了洪荒之力,依旧难以对未来的教育支出感到安全。第三方案组,在投入端介于第一方案组和第二方案组之间,单独的投资年金保险、信用债或者股票市场都是不能获得满意方案的。我们必须按照之前对于第二方案组的投资方法,从投资组合中获得更好的完全覆盖率。 以投入端连续10年,每年投入5.2万为例子。我们计算所有可能的投资组合,教育金账户的完全覆盖率与投资组合中基金账户的权重之间的关系由下图展示。

当全部资金投资于基金时,获得最高72.6%的完全覆盖率。

大多数人不会满足在教育金账户上72.6%的完全覆盖率,但这确实是在有效的资金来源下我们能够博取的最大安全系数了。

结论

从以上的讨论,我们能够得出一些有意思的结论:

- 没有免费的午餐。不要总是奢望能够在投资端,大力出奇迹,从而节省投入端的资金。如果1-2年的投资还可以搏一搏运气;而在个人理财方面的长线投资,基本没有什么见证奇迹的机会。老老实实,甚至略微保守的进行投入端的安排是必须的态度。

- 需要以开放的心态接受市场所能提供的一切投资渠道。有人有恶保险情绪,大体上是来自垄断时代保险以及保险推销员带给人们的不良体验(我自己也有过经历);有人天然不信任基金,总觉得梨子是什么滋味总得自己体会。其实,现代社会的发展进程,就是专业化不断升级细化的过程。把专业的事情交给专业的人来做,这是应有之义。至于要付出一定的成本或者共享一部分的收益,不要有小农思想,怕别人挣你的钱,双赢思想很重要。看看你的老板,会怕你挣他的钱吗?只怕你不给他挣钱。

- 需要基本的投资常识来挑选、管理投资渠道。我们说要信任保险、信任基金、信任你的投资代理人。但是你不能简单假设他们就是都具备专业精神的。你得学习如何识别他们,如何管理他们。或者你得有一个好的理财顾问。